Ein abgeschlossenes Jahr bietet immer Anlass zu kompakten Rückblicken. Im Falle von Geldanlagen stehen besonders Performance-Daten im Fokus. Seit einigen Jahren sind sogenannte Robo-Advisors am Markt aktiv, die kostengünstige, automatisierte Anlagestrategien entwickeln. Nun liegen interessante erste Ergebnisse über das Abschneiden dieser Angebote vor. Die Kollegen von www.brokervergleich.de führen dankenswerterweise bereits seit drei Jahren einen entsprechenden Vergleich durch, den wir mit Daten von drei aktiv gemanagten Fonds angereichert haben.

In dem seit Mai 2015 laufenden Performance-Vergleich werden – mit unterschiedlichen Startzeitpunkten – die Anbieter

- Vaamo

- Easyfolio

- Sutor Bank (alle seit Mai 2015)

- Whitebox

- Scalable Capital

- Ginmon (alle seit Mai 2016), sowie

- Visualvest

- Growney und

- Investify (seit Mai 2017)

getestet. Die von uns für den Vergleich ausgewählten Fonds sind

- Flossbach von Storch SICAV – Multiple Opportunities (LU0323578657)

- avesco Sustainable Hidden Champions Equity R (DE000A1J9FJ5) und

- TAMAC Qilin – China Champions A EUR (LU1242506332).

Echtgeld-Vergleich über mehrere Zeiträume

Brokervergleich hat bei allen getesteten Anbietern ein Depot eröffnet (in der Regel mit ausgewogenem Risikoprofil) und echtes Geld eingezahlt. Die Performance wird mit zwei Benchmarks verglichen: Benchmark 1 ist eine Kombination aus 50 Prozent MSCI World (Aktien) und 50 Prozent Barclays Aggregate Bonds (Anleihen), Benchmark 2 ist ein Weltportfolio gemischt mit „risikofreiem“ Portfolioteil, das sich an der sogenannten Kommer-Strategie orientiert.

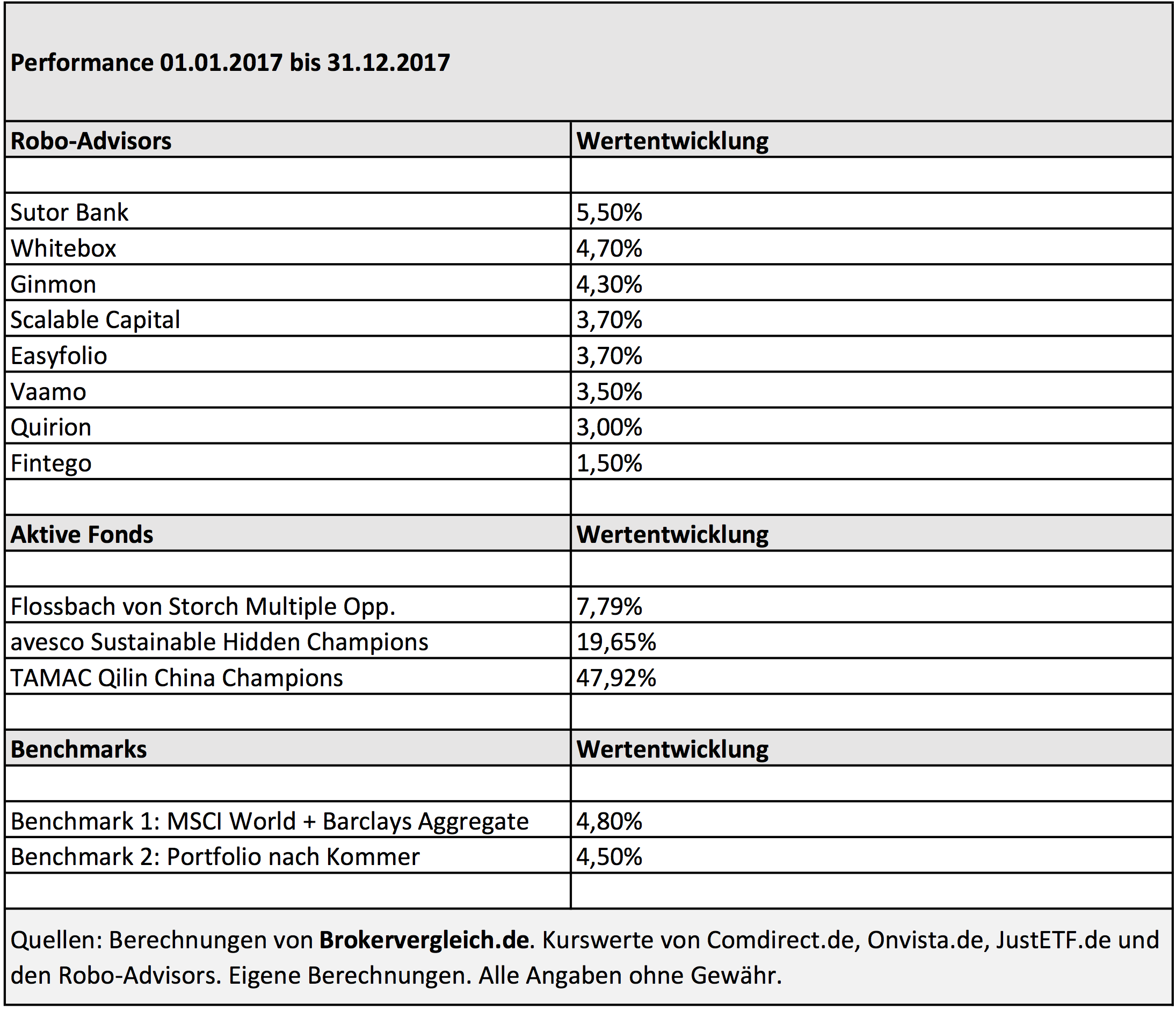

Konkret hat Brokervergleich die Performance während verschiedener Zeiträume verglichen. Die längste Beobachtungszeit weisen Fintego, Quirion, Vaamo, Easyfolio und die Sutor Bank auf, mit denen der Test im Mai 2015 in seine erste Phase startete. Mit 7 Prozent weist in diesem Feld Vaamo das beste Ergebnis auf, gefolgt von Quirion (6,3 Prozent), Sutor Bank (5,5 Prozent), Easyfolio (4,4 Prozent) und Fintego (3,2Prozent). Benchmark 1 wies 6,5 Prozent, Benchmark 2 8,6 Prozent aus.

Im Mai 2017 ist der Test nach 24 Monaten mit dem oben genannten erweiterten Teilnehmerfeld in die nächste Betrachtungsphase (Testphase 3) gestartet. Für den Zeitraum zwischen dem 01.05. und dem 31.12.2017 geht dabei Growney mit einer Performance von 2,6 Prozent als klarer Gewinner hervor. Auf den Plätzen folgen die Sutor Bank, Investify und Ginmon mit jeweils 2 Prozent; die Produkte von Whitebox, Easyfolio und Scalable Capital generieren jeweils 1,2 Prozent. Vaamo und Quirion weisen 0,9 bzw. 0,6 Prozent auf; Visualvest und Fintego schneiden sogar leicht negativ ab.

Alle Anbieter weisen zum Jahresende ein Plus in ihrer Gesamtperformance auf. Die Spannbreite reicht von plus 1,5 Prozent (Fintego) bis plus 5,5 Prozent (Sutor Bank). Die beiden Benchmarks wurden nur von der Sutor Bank geschlagen. Whitebox liegt mit plus 4,7 Prozent immerhin über dem Portfolio nach Kommer mit plus 4,5 Prozent. Die Performances von Growney, Investify und Visualvest flossen nicht in den Jahresvergleich ein, da diese erst im Mai 2017 in den Echtgeld-Test aufgenommen wurden. Brokervergleich hat alle Werte nach Abzug von Gebühren und Steuern berechnet.

Aktive Fonds mit besserer Performance

Anlegerinnen und Anleger, die nach einer besseren Performance Ausschau halten und zudem mit Rentablo Cashback ihre Kosten deutlich und dauerhaft senken können, können spannende Fonds mit ähnlicher Volatilität finden. So hat die Ratingagentur Scope Analysis soeben in einer Analyse aufgezeigt, dass 2017 für aktive Fonds ein Erfolgsjahr war. Demnach gelang es der Hälfte, den eigenen Vergleichsindex zu schlagen.

Nachfolgend stellen wir kurz drei Beispiele für derartige Fonds vor.

Der Flossbach von Storch SICAV – Multiple Opportunities (LU0323578657) ist breit aufgestellt und zählt zu den beliebtesten Fonds in Deutschland. Der Fonds investiert sein Vermögen in Wertpapiere aller Art, zu denen u.a. Aktien, Anleihen aller Art, Geldmarktinstrumente, Zertifikate, Gold, andere Fonds und Festgelder zählen. Mindestens 25 Prozent des Fondsvermögens werden in Kapitalbeteiligungen investiert. Bis zu 15 Prozent des Fondsvermögens dürfen direkt in Gold investiert werden. Der Fonds hat über ein Jahr kumuliert 7,79 Prozent zugelegt, über drei Jahre sind es kumuliert 17,09 Prozent. Die Volatilität liegt bei 4,46 Prozent in 1 Jahr. Wir haben den Fonds kürzlich bereits etwas ausführlicher vorgestellt.

Wer Nachhaltigkeit als Kriterium für seine Anlageentscheidungen berücksichtigt findet möglicherweise den avesco Sustainable Hidden Champions Equity R (DE000A1J9FJ5) interessant. Der Fonds investiert ausschließlich in europäische Aktien börsennotierter Small und Mid Caps (KMUs), die über ein Nachhaltigkeits-Rating der Sustainability Intelligence Ltd. von C oder besser verfügen. Den Schwerpunkt bilden Unternehmen, die in ihrer Nische als Weltmarktführer gelten. Der Fonds hat in diesem Jahr bisher 4,21 Prozent an Wert zugelegt; über 1 Jahr betrachtet liegt der Zuwachs bei 19,65 Prozent, bei einer Volatilität von 8,76 Prozent.

Auf Wachstum ausgerichtet ist der TAMAC Qilin – China Champions A EUR (LU1242506332), der in Aktien von chinesischen Unternehmen investiert, die mit hoher Wahrscheinlichkeit eine führende Position in ihrem jeweiligen Industriesektor einnehmen werden. Der Fonds ist in diesem Jahr bisher 3,94 Prozent im Wert gestiegen; über 1 Jahr betrachtet liegt der Zuwachs bei 47,92 Prozent, bei einer Volatilität von 5,34 Prozent.

Fazit

Festzuhalten ist, dass der zu bewertende Zeitraum sowohl für die Robo-Advisors als auch für die Fonds (mit Ausnahme des Flossbach von Storch Multiple Opportunities) noch relativ kurz ist, mit entsprechender Wirkung auf die Aussagekraft der gewonnenen Daten. Zugleich ist zu konstatieren, dass die bisherige Performance der verschiedenen Robo-Advice-Anbieter die von Brokervergleich gewählten Benchmarks nicht oder zumindest nicht nachhaltig übertreffen konnte. Offen ist insbesondere auch, wie sich die automatischen Strategien im Krisenfall bewähren, denn einen solchen hat es im betrachteten Zeitraum nicht gegeben. Belegt ist hingegen das gute Risikomanagement des Flossbach von Storch Multiple Opportunities, der zwar im Vergleich zum DAX etwas schlechter abschneidet, aber den Performance-Abschlag in schlechten Marktphasen oft wieder aufgeholt hat. Auch die beiden jüngeren Fonds haben diesen Ernstfall erst noch vor sich.

Ihre Vorteile bei Rentablo Fondsdiscount

Fonds kaufen mit 100 % Rabatt auf den AusgabeaufschlagLaufende Fondskosten-Erstattungen (bis zu 100% Cashback)

Einfacher Vermittlerwechsel zu Rentablo

Große Auswahl unter renommierten Depotbanken

Sichere Verwahrung der Fondsanteile

Keine zusätzlichen Kosten

Persönlicher Support