Berechnung der persönlichen Portfolio-Performance

Wie gut bin ich als Investor eigentlich? Und lohnen sich meine tagelangen Suchen nach Aktien, die Verwaltung, das Beobachten der Kurse überhaupt, oder hätte ich stattdessen auch einfach in einen DAX-Indexfonds investieren und mir die Zeit sparen können? Am Ende hat der Privatanleger ohne eine geeignete Software nur die Möglichkeit, durch den automatischen Abzug der Abgeltungssteuer festzustellen, wie viel Geld eigentlich verdient wurde. Vergleichen lässt sich das anschließend jedoch immer noch nicht mit dem DAX oder den besten Fonds – schließlich hat sich während des vergangenen Jahres das investierte Kapital mehrmals verändert, und es lässt sich keine Gesamtjahresrendite oder Jahresperformance mehr berechnen.

Was misst die Performance (Time Weighted Rate of Return, TWROR) bei Rentablo?

Die Methode wurde ursprünglich entwickelt, um die Performance von Fondsmanagern zu berechnen und so eine transparente Vergleichbarkeit ihrer Leistungen zu ermöglichen. Diese Performance sollte unabhängig von externen und individuellen Kundentransaktionen berechnet werden, da ein Fondsmanager die Zu- und Abflüsse (und deren Zeitpunkt) seiner Kunden nicht kontrollieren kann. Die Idee ist also, die Berechnung einer Performance isoliert von Timing und Größe der Zu- und Abflüsse eines Depots auszuführen. Die TWROR hängt also ausschließlich vom Zeitpunkt ab, an dem in das Portfolio investiert wurde bzw. ab dem die Messung startet. Die Performance misst somit, wie gut die Leistung des Fondsmanagers oder Investors war, das ihm zur Verfügung stehende investierte Kapital zu vergrößern. Die genaueste Methode ist die Unterteilung in tägliche Zeitabschnitte, um tägliche Fluktuationen und die tagesgenauen Marktwerte der Wertpapierkurse mit einfließen zu lassen – der Rentablo Finanzmanager macht genau das. Diese Berechnungsmethode ist auch ein “Global Investment Performance Standard” (GIPS) und kann mit allen Fonds und Finanzprodukten verglichen werden. Somit können Sie im Rentablo Finanzmanager Ihre persönliche Performance direkt mit sämtlichen Wertpapieren, Fonds oder ETF vergleichen.

Beim Rentablo Finanzmanager haben Sie die Auswahl zwischen verschiedenen Performance-Berechnungen

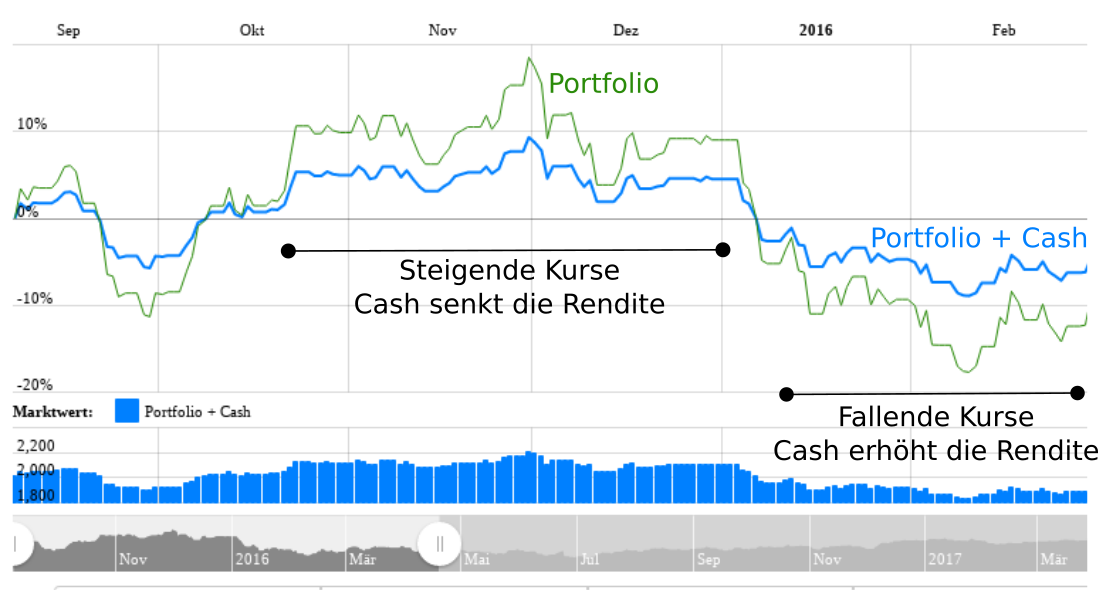

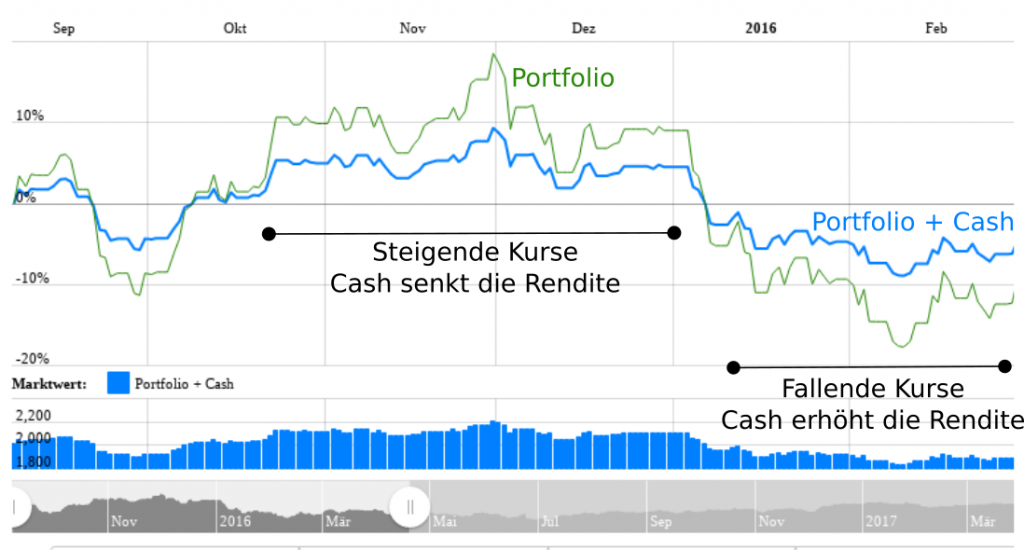

Cash-Positionen werden bei Renditevergleichen gerne vergessen. Allerdings werden erfahrene Anleger in guten Marktphasen Cash abbauen und in schlechten Phasen Cash aufbauen. Dies hat einen erheblichen Effekt auf die tatsächlich erzielte Rendite. Rentablo bietet Ihnen daher nicht nur die “Standard” TWROR, sondern erlaubt auch die Berücksichtigung von Cash. Die nachfolgende Grafik veranschaulicht den Effekt.

Die TWROR-Varianten im Überblick

- Variante “Portfolio”: dies ist die klassische TWROR, die die Performance aller Investments inklusive der erhaltenen Dividenden und Kupons misst. Diese Performance sollte mit einem Performance-Index wie dem DAX verglichen werden.

- Variante “Portfolio inklusive Cash”: Dies ist eine Abwandlung der TWROR und nimmt als Einstandswert jeder Unterperiode nicht den Marktwert eines Wertpapier-Portfolios, sondern addiert den Kontostand des Verrechnungskontos hinzu. Hier fließt also auch der auf dem Konto gebunkerte Cash-Bestand mit ein. Sonstige relevante Transaktionen, wie z. B. Steuerrückerstattungen werden ebenfalls mit berücksichtigt. Dieser Wert ist ehrlicher, da in Zeiten schwacher Märkte oft größere Cash-Bestände gehalten werden.

- Variante “Kursdaten”: Hier werden lediglich die tagesaktuellen Marktwerte der Portfolios am Beginn und am Ende des Tages berücksichtigt. Dividenden, Zinsen und Geld auf dem Verrechnungskonto des Depots fließen dabei nicht mit ein. Dieser Wert sollte mit einem Kursindex wie dem DAX-Kurs verglichen werden.

Wichtig bei allen Varianten: Sollten einmal sehr wenige oder gar nur ein einziges Papier gehalten werden, so wird die Gesamtperformance durch diesen einen Wert bestimmt.

Ein Beispiel:

Wenn man nach dem Verkauf einen Teil des Gewinnes auszahlt, sieht die Renditeberechnung so aus:

Einstandswert Gewinn/Verlust Zu- / Abflüsse Depotwert Ende Rendite 10.000,00 € 1.500,00 € -1.000,00 € 10.500,00 € 15,00% So ist das noch einfach. Die Rendite wird folgendermaßen berechnet: ((10.500 + 1.000) / 10.000) -1 = 0.15 = 15 %

Sobald mehr Käufe und Verkäufe getätigt werden und zu den Abflüssen auch noch Einzahlungen hinzukommen, wird das Ganze schon komplizierter. Wichtig: die Rendite ist nicht gleich der Wertsteigerung. Insbesondere gibt die Wertsteigerung, definiert als die Differenz zwischen Anfangs- und Endwert dann nicht mehr die persönliche Portfolio-Performance wieder.

Einstandswert Gewinn/Verlust Zu- / Abflüsse Depotwert Ende 10.000,00 € 1.500,00 € -1.000,00 € 10.500,00 € 10.500,00 € 900,00 € -500 10.900,00 € 10.900,00 € 1.200,00 € 800 12.900,00 € 12.900,00 € -400,00 € 0 12.500,00 € Einfache (falsche) Rendite: (12.500 / 10.000) – 1 25,00% Die einfache Rendite ist immer noch (Endwert (also 12.500) / Einstandswert (10.000)) -1 .

Hier weicht die Wertentwicklung schon erheblich von der TWROR ab, wie wir gleich sehen werden. Einfach weil die Zu- und Abflüsse nicht mitberechnet werden. Die einfache Wertsteigerung sagt also nichts mehr über die Leistung des Investors aus.Mit der Zeitgewichteten Rendite werden alle Renditen in einer Zeitperiode berechnet und anschließend aggregiert. Das Ergebnis ist die Time-Weighted Rate Of Return (TWROR), die alle Geld Zu- und Abflüsse ausgleicht und somit eine aussagekräftige Performance darstellt. Insbesondere bei Sparplänen müssen Cashflows nach der TWROR Methode bereinigt werden. Schließlich bringt ein Sparplan ständig neue Mittel ins Depot ein. Auch bei 0 % Kursgewinn würde der Depotwert hierdurch stetig steigen – ein gutes Investment wird daraus aber noch lange nicht.

Einstandswert Gewinn/Verlust Zu- / Abflüsse Depotwert Ende TWROR – mit Cashflows 10.000,00 € 1.500,00 € -1.000,00 € 10.500,00 € 15,00 % 10.500,00 € 900,00 € -500 10.900,00 € 24,85 % 10.900,00 € 1.200,00 € 800 12.900,00 € 37,66 % 12.900,00 € -400,00 € 0 12.500,00 € 33,39 % Zeitgewichtete Rendite 33,39 % Die zeitgewichtete Rendite wird folgendermaßen berechnet: 1 * ((1+Rendite1)x(1+Rendite2)x(1+Rendite3)x(1+Rendite4))-1

Die Zahlen zum selber nachrechnen finden Sie hier.

Interner Zinsfuß oder TWROR-Performance?

Es hängt davon ab, was man analysieren möchte. Der Interne Zinsfuß ist eher geeignet, um die erzielte Rendite mit einem Festzinsprodukt zu vergleichen – schließlich schätzt er die durchschnittliche Verzinsung pro Jahr. Die Methode ist damit stark Zeitabhängig. Die TWROR berechnet hingegen die Wertsteigerung – bereinigt um Mittel Zu- und Abflüsse – unabhängig vom Zeitraum.

Verändert sich das investierte Kapital im Mittel der Untersuchungsperiode also wenig, so ist der Interne Zinsfuß eine anerkannte Methode zur Bewertung der persönlichen Investitionsentscheidungen. Wird allerdings viel gehandelt oder schwankt der Depotwert stark, so ist die Annahme der festen Verzinsung falsch und die Werte sind mit Vorsicht zu genießen. Gleiches gilt bei kurzen Beobachtungszeiträumen. Der Interne Zinsfuß rechnet alle Werte auf ein Jahr hoch, bei kurzfristigen Gewinnen ist auch dies keine valide Annahme. Bei schwankenden Depots oder kurzen Zeiträumen ist daher die TWROR die Methode der Wahl zur Performance-Berechnung. Bei langen Zeiträumen erlaubt der Interne Zinsfuß hingegen einen aussagekräftigen Vergleich mit anderen Anlagen wie z.B. einem Festzinsprodukt. Eine Übersicht über den Internen Zinsfuß finden Sie hier.

Kurz und Knapp

TWROR steht für Time Weighted Rate of Return, also die “Zeitgewichtete Rendite”. Zeitgewichtet heißt in diesem Kontext, dass die Berechnung der Rendite unabhängig von Kaufzeitpunkt ist.

Beispiel: Ich habe vor einer Woche gekauft, und der Wert steigt um 10 %. Dann ist meine TWROR 10 %. Habe ich vor einem Monat gekauft, und der Wert steigt um 10 %, so ist meine TWROR ebenfalls 10 %. Diese Unabhängigkeit vom Transaktionszeitpunkt unterscheidet die TWROR von der IRR, der Geldgewichteten Rendite.

Die Portfolio-Performance soll den Investment-Erfolg, unabhängig von externen Mittelzuflüssen darstellen. Somit soll die Performance unabhängig von externen und individuellen Kundentransaktionen berechnet werden, da ein Fondsmanager die Zu- und Abflüsse (und deren Zeitpunkt) seiner Kunden nicht kontrollieren kann. Die Idee ist also, die Berechnung einer Performance isoliert von Timing und Größe der Zu- und Abflüsse eines Depots auszuführen.

Cash-Positionen werden bei Performance-Vergleich gerne vergessen. Allerdings werden erfahrene Anleger in guten Marktphasen Cash abbauen und in schlechten Phasen Cash aufbauen. Dies hat einen erheblichen Effekt auf die tatsächlich erzielte Rendite. Rentablo bietet Ihnen daher nicht nur die “Standard” TWROR, sondern erlaubt auch die Berücksichtigung von Cash. Die nachfolgende Grafik veranschaulicht den Effekt.

Bei der IRR Methode geht man von einer festen Verzinsung aus. Sie eignet sich daher für den Vergleich mit Festgeld oder Anleihen. Allerdings führt diese Annahme bei starken Schwankungen oder häufigen Transaktionen schnell zu unerwarteten Ergebnissen. Über längere Zeiträume sollten TWROR und IRR zu ähnlichen Ergebnissen kommen. Für kürzere Zeiträume empfiehlt sich die TWROR, da dieses robust auf Kursschwankungen reagiert.

Inwieweit berücksichtigt ihr bei der TWROR auch die (Abgeltungs-)steuer? Als Kosten und damit renditemindernd oder als Auszahlung und damit die Rendite nicht beeinflussend? Die Steuer kann bei einem Anleger sehr unterschiedlich sein, je nach Ausschüttung oder Thesaurierung (Fonds), Verkauf jetzt oder erst später. Kann man die Portfoliorendite überhaupt mit dem DAX vergleichen? VG Dirk

Kann man den IRR mit der MWR (Money-weighted rate of return) vergleichen und wo liegen die Unterschiede?

Investopedia sagt, IRR und MWRR wären für Investments identisch:

As stated earlier, the MWRR for an investment is identical in concept to the IRR. In other words, it is the discount rate on which the net present value (NPV) = 0, or the present value of inflows = present value of outflows.

Quelle: https://www.investopedia.com/terms/m/money-weighted-return.asp

In der ersten Tabelle wird eine Rendite von 15 % berechnet.

In der zweiten Tabelle in der ersten Zeile ergibt sich bei den gleichen Zahlen eine Rendite von 16,67 %. Wenn dieser Berechnung nun eine andere Formel zugrunde liegt, warum wird diese nicht angegeben? Oder ist die Berechnung fehlerhaft?

Hallo Tobias1,

Im Rahmen der redaktionellen Überarbeitungen hatten sich hier Fehler eingeschlichen.

ich habe den Artikel nun überarbeitet und die Zahlen korrigiert – danke für das Feedback.

Es müssen natürlich 15 % sein.

Zusätzlich habe ich die Zahlen in einer Tabelle zum “selber nachrechnen und spielen” bereitgestellt.

Viele Grüße,

Wolfram

Hallo,

eine Verstaendnis-Frage:

Oben im Bsp steht eine Periodengewichte Rendite von 35,86% in der Tabelle.

Die Probe in xls mit der oben angegebenen Formel

((1+Rendite1)x(1+Rendite2)x(1+Rendite3)x(1+Rendite4))-1

ergibt aber in meiner Rechnung 39,39%

Wo liegt der Fehler?

LG Joerg

Lieber Joerg,

wie bereits in der Antwort an Tobias1 geschrieben hatte sich hier im Laufe der Jahre der Fehlerteufel eingeschlichen.

Ich habe jetzt eine Excel Tabelle mit den Daten verlinkt – und freue mich auf Feedback 😉

Viele Grüße,

Wolfram