Dibadibadu, jetzt schlägt die ING (Diba) mit Negativzinsen zu: Deutschlands größte Online-Bank kassiert künftig bei Guthaben über 50.000 Euro 0,5 Prozent Negativzinsen pro Jahr. Nach Angaben der ING (früher mit Zusatz Diba) betrifft das acht Prozent der neun Millionen Kunden – weit über 700.000 Kunden haben demnach ein Guthaben von mehr als 50.000 Euro und sind betroffen (hier alle Details).

Sparer machen sich zunehmend Sorgen: Zum einen verlangen immer mehr Banken wie nun auch die ING Negativzinsen, zum anderen zeigt der Crash der Greensill Bank, dass Bankenpleiten in Deutschland kein rein theoretisches Risiko sind. Geldmarktfonds sowie kurzlaufende Rentenfonds können die Sorgen nehmen – jedenfalls beim Kauf über Rentablo als Fondsdiscounter 2.0 mit Verzicht auf Ausgabeaufschlag und bis zu 0,2% Cashback auf die Bestandsprovision.

Negativzinsen: Meist als „Verwahrentgelt“ deklariert

Über 300 Banken und Sparkassen haben mittlerweile Strafzinsen eingeführt, wie bei der ING Diba beschönigend deklariert mit dem Wort “Verwahrentgelt”. Zumeist werden 0,5 % Zinsen p.a. gefordert. Das entspricht dem Strafzins, den die Kreditinstitute selber fürs Geldparken bei der Europäischen Zentralbank (EZB) zahlen müssen. Der Freibetrag für Privatsparer beträgt zumeist 100.000 Euro (Tendenz fallend wie das Beispiel ING zeigt); nur für Guthaben darüber hinaus fallen Strafzinsen an.

Eine Beispiel-Rechnung:

Wer 150.000 Euro Guthaben bei so einem Kreditinstitut hat, müsste mit 250 Euro pro Jahr Strafzinsen rechnen (50.000 x 0,5 %). Bei der ING Diba wären es sogar 500 Euro pro Jahr (100.000 x 0,5 %).

Konten-Kündigung, wenn Strafzinsen nicht akzeptiert werden

Da als Folge der Corona-Krise die Leitzinsen voraussichtlich sehr lange niedrig bleiben werden, ist davon auszugehen, dass in absehbarer Zeit die meisten Banken und Sparkassen Negativzinsen fordern werden. Das hatten wir hier schon Anfang April vorhergesagt; die Welle von neuen Negativzinsen hat uns leider recht gegeben.

Eigentlich können bei bestehenden Konten Strafzinsen nur verlangt werden, wenn der Kunde damit einverstanden ist. Einige Banken setzen deshalb vermögenden Kunden die Pistole auf die Brust: Wird die „freiwillige Vereinbarung“ von Negativzinsen abgelehnt, droht die Kontenkündigung. Die Stadtsparkasse Düsseldorf, die als Pionier dieser legalen Erpressung gilt, zog das eiskalt durch. Das Geld von unbeugsamen Kunden, deren Konten die Sparkasse gekündigt hatte, wurde auf ein Konto beim Amtsgericht Düsseldorf überwiesen werden, wie das Handelsblatt berichtete.

Kunden mit höheren Guthaben berichten außerdem derzeit öfter, dass Banker sie zu Umschichtungen in Wertpapiere überreden möchten, besonders in hauseigene Fonds. Das ist natürlich ideal für Kreditinstitute: Sie kassieren beim Abschluss hohe Abschlussgebühren (Ausgabeaufschlag) sowie laufend Bestandsprovisionen, die aus den laufenden Kosten eines Fonds gezahlt werden und in die TER eingehen.

Statt Negativzinsen: Umschichten in Fonds – aber ohne Kosten

Umschichten in Fonds kann tatsächlich eine gute Idee sein, denn:

- Das Geld kann nicht mehr Strafzinsen zum Opfer fallen

- Fondsanteile sind Sondervermögen – bei einer Bankpleite müsste der Anleger nicht darauf hoffen, von der Einlagensicherung entschädigt zu werden.

Konten-Guthaben sind bei einer Bankpleite durch die gesetzliche Einlagensicherung maximal 100.000 Euro pro Anleger und Institut geschützt. War die Bank zusätzlich Mitglied bei der freiwilligen Einlagensicherung des Bundesverbandes deutscher Banken (wie die Greensill Bank Bremen), sind theoretisch Millionensummen pro Sparer geschützt. Bei Sparkassen und Genossenschaftsbanken ist Erspartes über die so genannte Institutssicherung (Verbund hilft den Problemfällen) sogar in unbegrenzter Höhe geschützt.

Ob allerdings genügend Geld vorhanden ist, sollten mehrere größere Banken etwa wegen Kreditausfällen als der Folge der Corona-Krise in die Klemme geraten?

Mit der Umschichtung in Fonds braucht sich der Sparer mit dieser Frage nicht mehr zu beschäftigen. Fonds sind Sondervermögen und unterliegen keinem Insolvenzrisiko der Bank oder der Fondsgesellschaft. Ihr Geld liegt wie in einem Tresor und nur Sie haben den Zugriff darauf. Allerdings sollte die Fondsanlage folgende Kriterien erfüllen:

- Wer den Negativzinsen entgehen will, sollte nicht mit dem Fondskauf noch viel höhere Kosten auf sich nehmen. Dies gilt ganz besonders, wenn es mehr oder weniger “sichere Fonds” sind, die wenig Ertrag in Aussicht stellen. Nach Abzug der Kosten droht dann schon wieder eine negative Rendite.

- Wenn der Sparer zuvor das Geld etwa auf einem Tagesgeldkonto liegen hatte, weil er liquide bleiben und kein Risiko eingehen wollte, dann muss die Fondsauswahl entsprechend sein. Aktienfonds und Mischfonds scheiden aus.

Die eine Hürde können Sie mit dem Fondskauf über den Rentablo nehmen: Ausgabeaufschläge entfallen bei uns als Fondssupermarkt, die Erstattung von Bestandsprovisionen erhöht die Rendite zusätzlich. Bleibt die Frage nach den passenden Fonds. Geldmarkt- und Rentenfonds mit kurzen Laufzeiten kommen aus unserer Sicht in Frage.

Geldmarktfonds:

Geldmarktfonds („Money Market Funds“) investieren das Geld der Anleger vor allem in festverzinsliche Wertpapiere mit kurzer Restlaufzeit (meist unter einem Jahr), etwa in Staats- oder Unternehmensanleihen. Die Wertentwicklung hängt vom Marktniveau für kurzfristige Zinsen ab. Neben dem Zinsrisiko besteht ein Ausfallrisiko, denn ein Anleiheschuldner könnte insolvent werden. Lauten die Titel nicht auf Euro, besteht ein Währungsrisiko (aber auch eine Währungschance).

Schauen wir uns mal einen Geldmarktfonds an.

Der LBBW Geldmarktfonds R (ISIN: DE0009766832) kommt über die vergangenen drei Jahre auf ein Minus von etwa 0,5 % p.a., was etwa den aktuellen Negativzinsen entspricht. In den vergangenen 12 Monaten schaffte der Geldmarktfonds immerhin ein zartes Plus von 0,14 %.

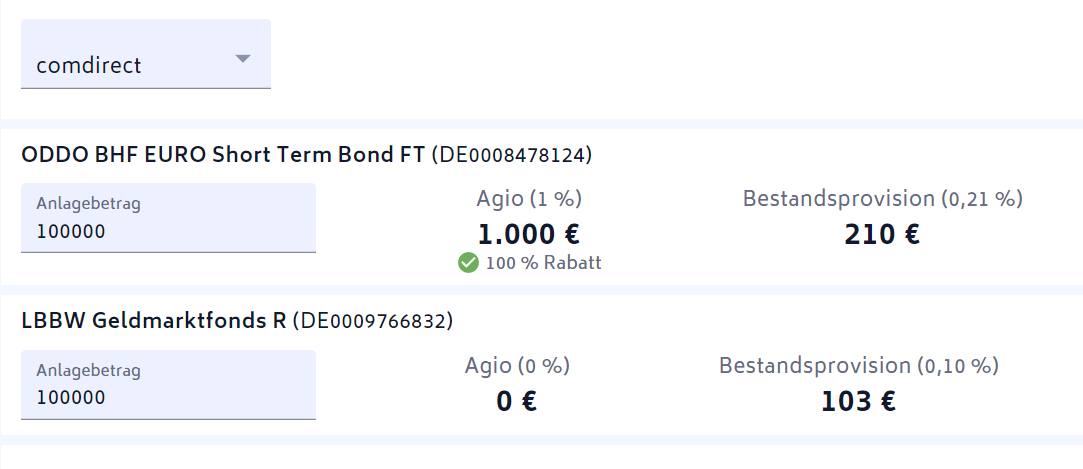

So wie bei diesem Geldmarktfonds sind die Resultate bei einigen anderen. Die möglichen Einbußen sind also kaum höher als die mittlerweile üblichen Negativzinsen, vielleicht kommt aber auch ein kleines Plus raus. Eine kleine Bestandsprovision würde via Rentablo in jedem Fall quartalsweise ausgeschüttet. Hier können Sie Ihr Cashback selbst berechnen:

Rentenfonds:

Ein Rentenfonds investiert ebenfalls in festverzinsliche Wertpapiere. Manche setzen dabei auf kurze Laufzeiten, so dass im Ergebnis ein Rentenfonds schon fast einem Geldmarktfonds ähneln kann.

Ein Beispiel ist der ODDO BHF EURO Short Term Bond FT (ISIN: DE0008478124). Der Fonds hat sogar auf Dreijahressicht ein kleines Plus erzielt (0,14 %); in den vergangenen zwölf Monaten sogar 1,1 Prozent. Allerdings fällt generell ein Ausgabeaufschlag von einem Prozent an – den Sie sich aber beim Kauf über Rentablo sparen.

Unser Fazit: Es gibt eine Alternative zu Negativzinsen

Geldmarktfonds und kurzlaufende Rentenfonds sind eine Alternative zum Sparkonto oder Festgeld und zudem liquide. Sorgen um die Solvenz der Bank oder Negativzinsen /Verwahrentgelte gehören ab sofort der Vergangenheit an, wenn Sie Ihr Geld z.B. bei der comdirect Bank über Rentablo.de anlegen, entfallen die Depotführungsgebühren und die Ausgabeaufschläge. Und als “Verzinsung” erhalten Sie ein attraktives Cashback, welches sie hier abfragen können – geben Sie z.B. das Stichwort: “Geldmarkt” in unseren Rechner ein und erhalten Sie alle bei den Partnerbanken verfügbaren Fonds und die Höhe des Fonds- Cashback angezeigt:

Ihre Vorteile bei Rentablo Fondsdiscount

Fonds kaufen mit 100 % Rabatt auf den AusgabeaufschlagLaufende Fondskosten-Erstattungen (bis zu 100% Cashback)

Einfacher Vermittlerwechsel zu Rentablo

Große Auswahl unter renommierten Depotbanken

Sichere Verwahrung der Fondsanteile

Keine zusätzlichen Kosten

Persönlicher Support