Mein Vater ist um die 70 Jahre alt und Rentner. Kürzlich floss Ihm ein größerer Geldbetrag zu, den es konservativ anzulegen galt. Nach folgenden Kriterien haben wir ein ein krisensicheres Depot zusammengestellt, das Rendite und Risiko in Einklang bringt.

Auch nach dem Renteneintritt lohnt es sich, einen Teil des Vermögens in renditeträchtigen Anlagen zu halten. Schließlich benötigt man das Geld nicht auf einen Schlag, sondern nur Zug-um-Zug. Im – vermutlich repräsentativen – Falle meines Vaters kommt noch eine gute Betriebsrente hinzu. Diese übersteigt die üblichen Lebenshaltungskosten und erlaubt auch nach dem Renteneintritt ein moderates ansparen.

Die Kriterien

Leider nimmt mit dem Alter auch die Gesundheit ab. Es empfiehlt sich daher, einen größeren Betrag in Form von Tagesgeld o.ä. vorzuhalten. In unserem Falle haben wir diesen auf 150.000 Euro taxiert. Dies sollte Notfälle wie Rehabilitation, den Einbau eines Treppenliftes oder einen behindertengerechten Umbau der Wohnung abdecken.

Für den täglichen Bedarf müssen in unserem Fall keine Rücklagen gebildet werden, da dieser durch Rente und Pension bereits abgedeckt ist. Hierdurch kann Kapital, das die Barrücklage übersteigt in riskantere Anlageklassen investiert werden. In unserem Fall wählen wir hierfür Wertpapiere, da das Management einer Immobilie meine Eltern überfordern würde.

Zugriff im Notfall

Mein Vater ist der Finanzentscheider der Familie und kümmert sich seit jeher um die Verwaltung der Finanzen. Um auch im Falle einer schweren Erkrankung oder eines Todesfalls schnell unterstützen zu können, entschieden wir das Depot über einen Vermögensverwalter zu eröffnen. In unserem Fall war das einfach, wir eröffneten Das Depot im Rahmen von Rentablo Cashback. Hierdurch ist die Rentablo GmbH der Vermögensverwalter und kann im Fall der Fälle schnell helfen.

Das Depot – Rendite und Risiko im Einklang

Das Depot soll einfach zu managen sein, eine Rendite von 5 bis 10 % pro Jahr erwirtschaften und Kursschwankungen ausgleichen. Wir haben uns daher für eine Mischung aus aktiv gemangten Fonds und Blue-Chips entschieden; die Beimischung von etwas deutschem Mittelstand soll für mehr Rendite sorgen. Dividendenerträge waren uns eher weniger wichtig, die Rendite soll vor allem aus Kurssteigerungen kommen.

Da wir keine Kristallkugel haben, gewichten wir die Werte alle gleich und werden die Positionen einmal im Jahr “glattziehen”. D.h. wir passen das Depot wieder so an, dass die ursprüngliche Gewichtung wiederhergestellt wird. Wir haben uns für folgende Depotzusammensetzung entschieden:

Aktien:

- ALPHABET INC (US02079K3059)

- JUNGHEINRICH AG (DE0006219934)

- MICROSOFT (US5949181045)

- SANDS CHINA (KYG7800X1079)

Fonds:

- AGIF Artificial Intelligence A (LU1548497186)

- FLOSSB.V.STORCH Multiple Opportunities (LU0323578657)

Nachhaltiges Wachstum mit moderatem Risiko durch Tech Bluechips

Große Tech Aktien bieten aktuell eine interessante Mischung aus Wachstum bei moderatem Risiko. Wir haben uns für Alphabet und Microsoft entschieden. Durch das starke Suchmaschinen Geschäft sollte Alphabet noch lange profitabel wachsen. Microsoft ist sehr stark in die Unternehmensinfrastruktur integriert. Beide Unternehmen habe eine sehr starke Office-Sparte (Microsoft Office vs. Google Suite) und ein schnell wachsendes und hoch profitables Cloud Geschäft. Die starke Integration in die Basis-Infrastruktur von Unternehmen und die grundlegende Art der erbrachten Services (Office, Infrastruktur, Suche, Maps) sollte auch in einem konjunkturellen Abschwung noch für satte Gewinne sorgen. Die Unternehmenskunden können einfach nicht ohne.

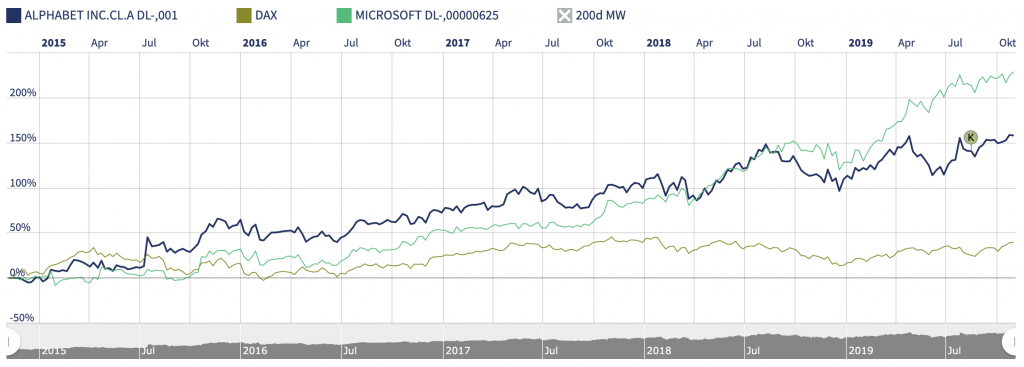

Tech schlägt DAX: Alphabet und Microsoft sollten noch lange von der Digitalisierung profitieren

Darüber hinaus nehmen wir Jungheinrich mit ins Depot. Der Mittelstands-Logistiker ist aktuell attraktiv bewertet und sollte noch viele Jahre vom Boom des Online-Shoppings profitieren. Als kleine Dividenden-Komponente nehmen wir Sands China auf. Der Casino Betreiber ist attraktiv bewertet und liefert stabile Erträge bei geringem Risiko. Große Kurssteigerungen sind bei Sands China allerdings auch eher unwahrscheinlich.

Wenig Kursschwankung durch defensives Fondsmanagement

Zu guter letzt nehmen wir mit dem Flossbach von Storch Multiple Opportunities und dem Allianz Global Artificial Intelligence A zwei aktiv gemanagte Fonds auf. Vor allem Flossbach von Storch hat bewiesen, dass sie Risiken gut managen und daher Kurseinbrüche abfedern. Da wir unser Depot über Rentablo Cashback eröffnet haben fallen keine Ausgabeaufschläge an und wir erhalten auch unsere Bestandsprovisionen zurück. Damit halten sich die Kosten der Fonds im Rahmen, und wir erhalten im Gegenzug eine professionelle Risikoabsicherung.

Gutes aktives Fondsmanagement gleicht Kursschwankungen aus. Das ist uns eine Management-Gebühr wert.

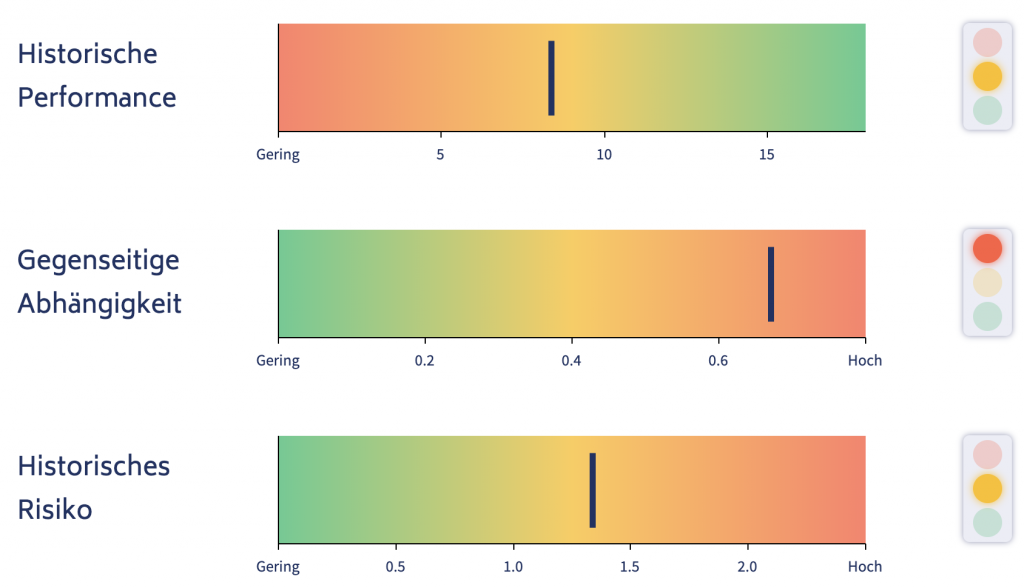

Im Ergebnis erhalten wir ein relativ krisensicheres Depot das moderate Rendite mit moderatem Risiko vereint. Die starke (historische) Abhängigkeit der Kursverläufe zueinander ist in Ordnung, da wir uns bewusst stark auf die Bereiche Technologie und Logistik fokussiert haben.

Unser Depot liefert moderate Rendite bei moderatem Risiko. Dass die Kurse der Positionen sich in der Vergangenheit ähnlich verhalten haben (gegenseitige Abhängigkeit) ist in Ordnung, da wir ohnehin defensiv investieren. Quelle: Rentablo Depotanalyse.

Goldposition minimiert das Risiko, aber kostet Rendite

Eine weitere Reduktion des Risikos ließe sich durch die Beimischung eines Gold-Investments erreichen. Wir haben hier die Beimischung einer Position des Xetra-Gold Zertifikates (DE000A0S9GB0) simuliert. Da Gold keine Dividende zahlt sollte sich die Beimischung von Gold langfristig allerdings negativ auf die Rendite auswirken – ähnlich wie der Abschluss einer Versicherung. Aus diesem Grund haben wir auf die Beimischung verzichtet.

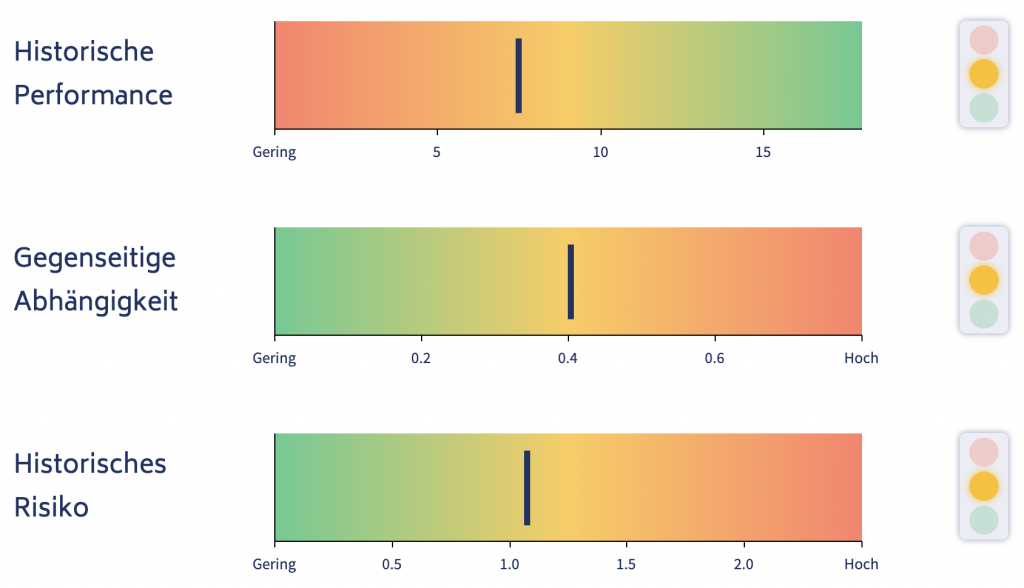

Die Beimischung einer Goldposition wirkt dämpfend auf das Risiko, kostet langfristig allerdings Rendite. Quelle: Rentablo Depotanalyse.

Hinweis: Der Inhalt des Artikels dient ausschließlich der allgemeinen Information. Insbesondere stellt dies keine Anlageberatung und keine Kaufempfehlung dar.

Ihre Vorteile bei Rentablo Fondsdiscount

Fonds kaufen mit 100 % Rabatt auf den AusgabeaufschlagLaufende Fondskosten-Erstattungen (Cashback)

Einfacher Vermittlerwechsel zu Rentablo

Große Auswahl unter renommierten Depotbanken

Sichere Verwahrung der Fondsanteile

Keine zusätzlichen Kosten

Persönlicher Support